투자정보

HANARO 인사이트

글로벌 한류 열풍은 이제 시작? K팝 엔터주부터 K콘텐츠까지 모두 잡은 ETF 투자법 (With. HANARO K-POP&미디어 ETF)

- 등록일

- 2024-09-20

- 공유

- 관심등록

-

NH-Amundi자산운용 준법감시인 심사필 제2024-0839호(2024.09.20~2025.09.19)

거세게 커져가 Ah Oh Ay~ 전 세계를 홀린 K-POP과 K-미디어 트렌드! 지난 9월 9일 BTS 지민의 신곡 후(Who)는 글로벌 음악 스트리밍 플랫폼 스포티파이에서 2024년 최단 5억 스트리밍을 돌파하였습니다. 또한 틱톡코리아와 칸타에 따르면 한류 지출 규모는 2024년 760억 달러(약 105조 원)에서 2030년 1,430억 달러(약 197조 원)으로 두 배 가까이 성장할 것이라는 전망이 나올 만큼, K-콘텐츠 열풍은 나날이 거세지고 있는데요. 세계를 무대로 뻗어나가는 케이팝과 미디어의 무한한 경쟁력에 투자하고 싶다면 여기 주목해주세요!

유행을 넘어 글로벌 대세로! 🚀⭐

기록으로 증명하는 K-POP과 미디어 산업 경쟁력

K-POP과 K-콘텐츠의 글로벌 확산을 의미하는 한류(K-Wave)는 더 이상 새로운 현상은 아닙니다. 2000년대 초반 중국과 일본 등 동북아시아 국가를 중심으로 시작돼 베트남, 태국 등 동남아시아를 거쳐 2020년 이후에는 북미, 유럽 등 전 세계로 확산 중입니다. 더욱 가파른 성장세를 기록하며 새로운 기록을 써내려가고 있는 한류, K-POP과 K-콘텐츠의 흥행은 앞으로도 계속될 것으로 기대됩니다.

✅ K-POP 투자 포인트1: 연일 신기록을 경신 중인 앨범 판매량

K-POP 글로벌화의 선두주자이자 아이콘은 단연 하이브의 BTS라고 할 수 있습니다. BTS의 히트곡 중 하나인 ‘다이너마이트’는 K-POP 최초로 2020년 빌보드 핫100 차트에서 1위를 차지했습니다. 또한 2020년 당시 BTS는 337만 장의 초동 판매*를 기록했죠.

*초동 판매: 발매 후 첫 1주일 동안 판매 기록

2023년에도 K-POP의 행진을 계속됐습니다. 세븐틴, Stray Kids, NCT DREAM이 역대 초동 신기록을 거듭 경신했죠. 특히 세븐틴은 초동 509만 장을 기록한데 이어, 두 장의 앨범으로 연간 판매량 1,000만 장을 경신하며 두 개의 신기록을 갈아치웠습니다. 초동 판매량에서 BTS의 기록을 뛰어넘는 K-POP 아티스트가 세 팀이나 등장했다는 점은 K-POP의 글로벌 확장과 향후 성장성을 보여주는 지표라고 할 수 있습니다.

*출처: 한터차트, NH-Amundi자산운용, 2024년 9월 7일 기준

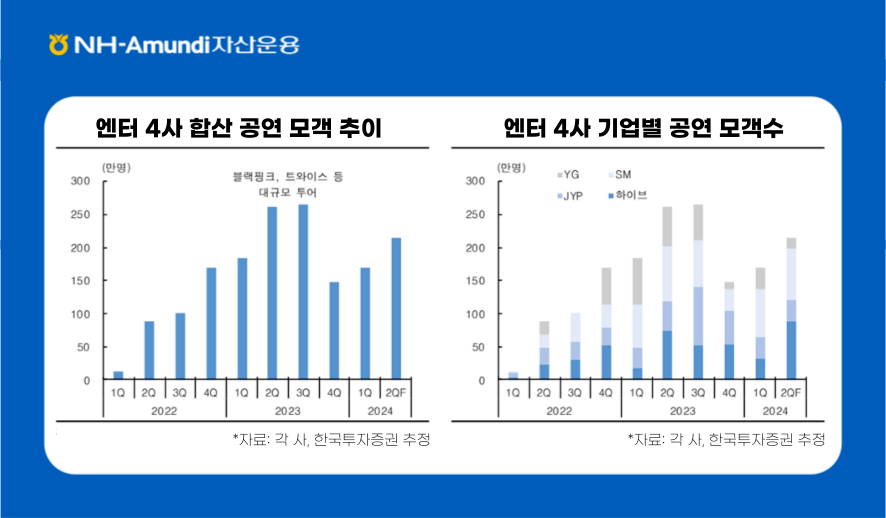

✅ K-POP 투자 포인트2: 이제는 더 넓은 무대로, 월드 투어 확대

과거 K-POP 아티스트의 해외 투어는 일본, 중국 등 아시아 등지에 국한되었습니다. 그러나 지금은 미국, 유럽, 남미 등 전 세계를 무대로 월드 투어에 나서며 높아진 그 위상을 증명하고 있습니다.

대표적 사례로 트와이스의 월드투어를 들 수 있는데요. 2023년 4월 시작된 트와이스의 월드 투어는 서울을 시작으로 브라질까지 총 43회에 걸쳐 진행되었습니다. 특히 세계에서 가장 비싼 *명명권으로 유명한 미국의 SoFi 스타디움과 2026년 월드컵 결승전이 개최될 예정인 Metlife 스타디움 등 유명 스타디움에서 매진을 기록해 주목받기도 했습니다. 한편, 블랙핑크도 2022년~2023년 총 64회의 월드 투어를 통해 약 200만 명 이상의 관객 모집에 성공하기도 했습니다.

*명명권: 인간과 사물, 시설, 캐릭터 등의 명칭에 일정 비용을 지불하고, 후원 기업 또는 브랜드명을 붙일 수 있는 권리.

또한 K-POP 산업은 방송 활동뿐만 아니라 공연, 행사 등과 연계된 굿즈 판매를 통해 더 많은 수익 창출을 기대할 수 있는데요. 2024년 스트레이 키즈, (여자)아이들, 에이티즈, 더보이즈 등 다양한 K-POP 아이돌이 월드 투어가 예정되어 있는 만큼 이에 따른 부가적인 수익 창출 역시 기대되고 있습니다.

✅ K-콘텐츠 투자 포인트: 글로벌 어워즈 수상 통해 입증한 경쟁력

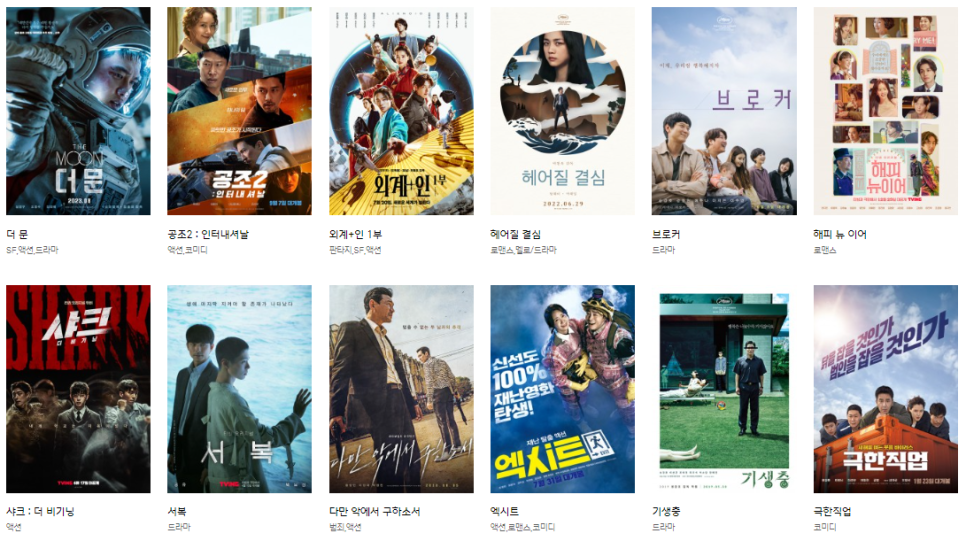

K-POP의 성장을 토대로 이른바 ‘K-컬쳐’는 드라마, 영화 등 K-콘텐츠 전반으로 확대되고 있습니다. 2024년 문화체육관광부의 해외 한류 실태조사에 따르면 외국인이 가장 좋아하는 한류 콘텐츠는 ‘오징어 게임’인 것으로 나타났는데요. 오징어게임은 시리즈 흥행과 더불어 한국 최초로 전 세계 텔레비전 시상식 중 최고 권위로 평가받는 프라임타임 에미상에서 6개의 상을 수상하며 주목받기도 했습니다. 오징어 게임 이후 한국의 오리지널 콘텐츠는 전 세계인에게 꾸준히 인기를 모으는 중입니다. 실제로 올해 들어 ‘넷플릭스 글로벌 톱 10’ 1위를 기록한 한국 콘텐츠는 무려 6개에 달하죠.

한국 영화 역시 해외 무대에서 맹활약 중입니다. ‘기생충’과 ‘미나리’ 등의 작품이 아카데미, 골든글로브에서 수상하는 기염을 토했죠. CJ ENM이 배급사인 ‘베테랑 2’도 최근 개봉하여 프랑스 칸 영화제에 초청받아 극찬을 받았으며 개봉 7일 만에 누적 관객수 400만 명을 돌파했습니다. ‘베테랑 2’ 역시 해외 각지로 수출이 예정되어 있어 K-콘텐츠 열풍은 계속될 예정입니다. 올해 하반기에도 박찬욱 감독의 ‘전, 란’을 비롯해 글로벌 메가 히트작의 차기 시즌인 ‘오징어게임 2’, ‘지옥 2’ 등 기대작 개봉이 예정되어 있습니다.

이처럼 K-POP 뿐만 아니라 K-드라마, K-영화 등 K-콘텐츠 산업의 성장세는 지속될 전망입니다. 전 세계를 무대로 활동 영역을 더욱 넓혀 나가기 위한 잠재력과 경쟁력을 충분히 갖춘 만큼 K-콘텐츠의 투자 가치 역시 기대되는 상황입니다.

*출처: CJ ENM 홈페이지

K-POP부터 미디어까지 하나로 다 모았다! ☝

– HANARO Fn K-POP&미디어 ETF

NH-Amundi자산운용은 2021년 7월, 전 세계적인 K-POP과 K-콘텐츠 열풍에 따라 관련 기업에 폭넓게 접근할 수 있는 기회를 국내 투자자에게 제공하고자 K-POP&미디어 ETF를 출시했습니다.

HANARO K-POP&미디어 ETF는 국내 K-POP 대표기업을 중심으로 국내 엔터테인먼트 전반에 투자하는 ETF입니다. K-POP의 전 세계적인 흥행을 이끌고 있는 엔터테인먼트 4개 대장주들을 포함하여, 드라마/영화 등의 제작과 유통을 선도하는 미디어 산업에도 함께 투자하여 K-컬쳐 전반에 분산 투자할 수 있다는 특징이 있습니다.

K-POP과 관련 미디어는 꾸준한 아티스트의 발굴과 오랜 기간 축적된 양질의 컨텐츠, 글로벌 전반의 포진된 팬덤 등을 바탕으로 높은 성장 잠재력을 갖추고 있습니다. K-POP과 미디어 산업 전반에 투자하고 싶으시다면 HANARO K-POP&미디어 ETF에 대해 자세히 알아보는 것은 어떨까요?

K-POP으로 대표되는 K-컬쳐는 한 순간의 유행을 넘어 전세계적인 문화 현상으로 자리잡고 있습니다. 세계시장을 무대로 연일 기록을 갱신중인 앨범 판매량과 권위있는 글로벌 어워드 수상 등의 성과가 한류의 경쟁력을 입증하는 중입니다. 이러한 흐름 속에서 NH-Amundi자산운용의 HANARO K-POP&미디어 ETF는 K-POP과 미디어 산업에 폭넓게 투자할 수 있는 기회를 제공합니다. K-POP과 미디어 산업 전반에 투자하여 한류의 성장 잠재력에 기반한 장기 투자 기회를 모색하고 싶다면 HANARO K-POP&미디어 ETF에 대해 자세히 알아보시기 바랍니다!

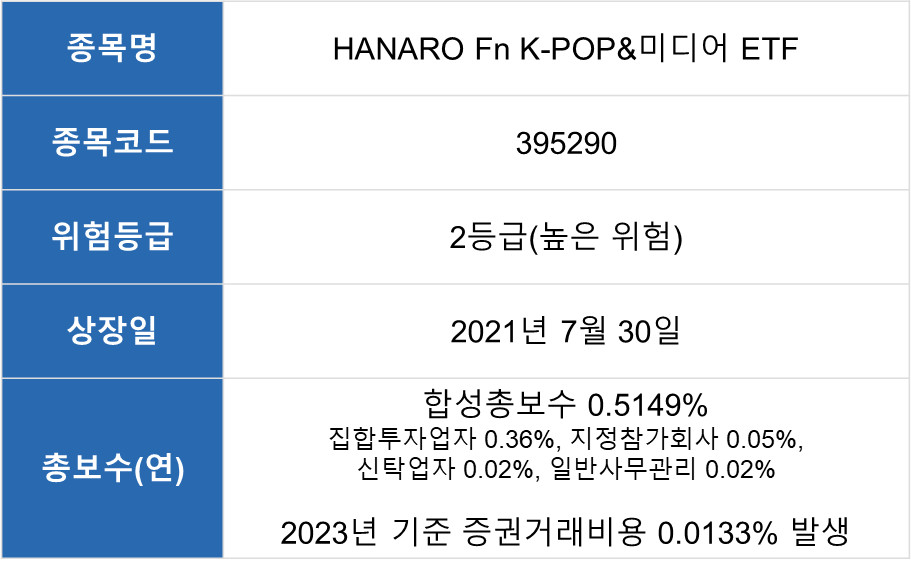

[ETF 개요]

[투자 유의사항]

· 집합투자증권은 자산 가치 변동 등에 따라 투자원금의 손실(0~100%)이 발생할 수 있으며, 그 손실은 투자자에게 귀속됩니다.

· 집합투자증권을 취득하시기 전에 투자대상, 보수, 수수료 및 환매방법 등에 관하여 (간이)투자 설명서 및 집합투자규약을 읽어 보시기 바랍니다.

· 금융상품 판매업자는 이 금융투자상품에 관하여 충분히 설명할 의무가 있으며, 투자자는 투자에 앞서 그러한 설명을 충분히 들으시기 바랍니다.

· 과거의 운용 실적이 미래의 수익률을 보장하는 것은 아닙니다.

· 집합투자증권은 예금자 보호법에 따라 보호되지 않습니다.

· ETF 거래비용, 증권 거래비용, 기타비용 등이 추가로 발생할 수 있습니다.

· 시장, 정치 및 경제 상황 등에 따른 위험으로 자산 가치의 손실이 발생할 수 있습니다.

· 본 자료는 신뢰할 만한 자료 및 정보로부터 얻어진 내용이나 그 정확성이나 완전성 또는 최신성을 보장할 수 없으며, 본 자료 제공 이후 또는 이전에 발생한 제반여건 변화에 따라 제반수치가 변동될 가능성이 있습니다.

-

-

HANARO Fn K-POP&미디어

- 종목코드

- 395290

- ETF 자세히 보기

-